La Commissione europea annuncia l’emissione di obbligazioni per scopi sociali (SURE) fino a 100 miliardi

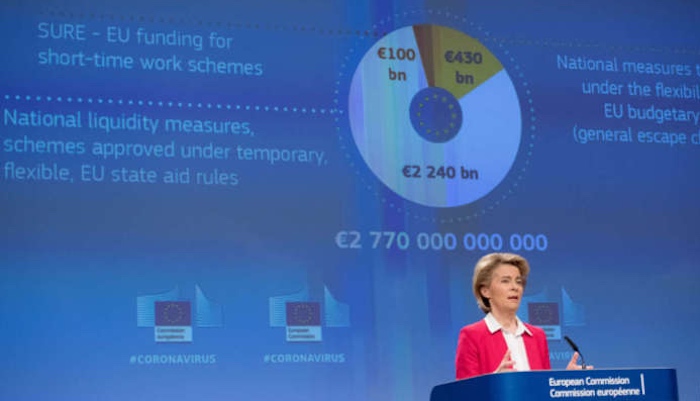

La Commissione europea ha annunciato oggi l’emissione, prevista a breve, delle obbligazioni SURE: fino a 100 miliardi di euro di obbligazioni sociali. A tal fine la Commissione ha adottato un quadro per le obbligazioni sociali sottoposto a valutazione indipendente. Il quadro è inteso a garantire agli investitori in tali obbligazioni che i fondi così mobilitati saranno realmente destinati a scopi sociali. L’annuncio fa seguito all’approvazione da parte del Consiglio della concessione di un sostegno finanziario a 16 Stati membri nell’ambito dello strumento SURE per contribuire alla protezione dei posti di lavoro e dei lavoratori.

“Stiamo utilizzando ogni euro a nostra disposizione per preservare l’occupazione in Europa e ridurre l’impatto sociale della pandemia di coronavirus – ha detto Ursula von der Leyen, Presidente della Commissione europea -. Raccoglieremo fondi sul mercato per sostenere i regimi nazionali di riduzione dell’orario lavorativo, tramite il nostro strumento SURE. E lo faremo emettendo obbligazioni sociali, per garantire che gli investimenti siano destinati a finanziare misure che avranno un impatto sociale positivo. Nelle prossime settimane e nei prossimi mesi, saranno erogati 87,4 miliardi di € a 16 paesi dell’UE per proteggere i posti di lavoro. Altri paesi riceveranno forme di sostegno diverse”.

Per Johannes Hahn, Commissario per il Bilancio e l’amministrazione, questa decisione di emettere le obbligazioni SURE come obbligazioni sociali “segnerà un’importante svolta per il mercato mondiale delle obbligazioni sociali. Allo stesso tempo è una chiara dimostrazione dell’impegno a lungo termine dell’UE a favore di forme di finanziamento sostenibili. Sono entusiasta dell’annuncio odierno e attendo con interesse l’emissione delle obbligazioni SURE che avverrà molto presto”.

I fondi raccolti saranno trasferiti agli Stati membri beneficiari sotto forma di prestiti che consentiranno loro di coprire i costi direttamente connessi al finanziamento di regimi nazionali di riduzione dell’orario lavorativo e di misure analoghe adottate in risposta alla pandemia.

Il quadro adottato assicura alla comunità degli investitori che i fondi raccolti tramite l’emissione delle obbligazioni SURE saranno usati per perseguire un obiettivo chiaramente definito: attenuare l’impatto sociale della pandemia di coronavirus e le relative conseguenze in tutta l’UE. Gli investitori possono quindi essere certi che gli investimenti in tali obbligazioni concorreranno al finanziamento di misure sociali mirate. Contemporaneamente il quadro per le obbligazioni sociali della Commissione contribuirà all’ulteriore sviluppo del mercato delle obbligazioni sociali, che costituisce uno dei pilastri del mercato europeo della “finanza sostenibile”. Per attestare che i fondi sono investiti per scopi di interesse sociale, nell’ambito del quadro sulle obbligazioni sociali, che si basa sul regolamento SURE, gli Stati membri sono tenuti a rendicontare l’impiego dei prestiti, nonché a redigere relazioni in merito agli effetti prodotti sul piano sociale dalle obbligazioni SURE. Sulla base delle informazioni contenute in tali relazioni, la Commissione europea potrà dimostrare agli investitori che le obbligazioni SURE sono state utilizzate per finanziare programmi aventi un impatto sociale positivo.

Con la preparazione e la presentazione del quadro per le obbligazioni sociali, la Commissione intende attrarre investitori desiderosi di impiegare i propri capitali per scopi di interesse ambientale, sociale e di governance societaria. Il quadro per le obbligazioni sociali della Commissione è stato istituito nel pieno rispetto dei principi delle obbligazioni sociali pubblicati dall’International Capital Market Association (ICMA) ed è stato sottoposto a valutazione indipendente dall’agenzia esterna Sustainalytics.

Con l’annuncio odierno, la Commissione compie un ulteriore passo verso l’emissione delle prime obbligazioni SURE. La prima transazione seguirà nella seconda metà di ottobre. Gli investitori e i partecipanti al mercato otterranno presto maggiori informazioni tramite un invito rivolto agli investitori mondiali.

com.unica, 8 ottobre 2020